Мягкая экспансия: как мы запустили онлайн-рекламу мебели в регионах и научились оценивать её потенциал

История завоевания регионов одним из крупнейших онлайн-продавцов диванов от Евгении Ряжской, руководителя проектов компании Profitator (Kokoc Group).

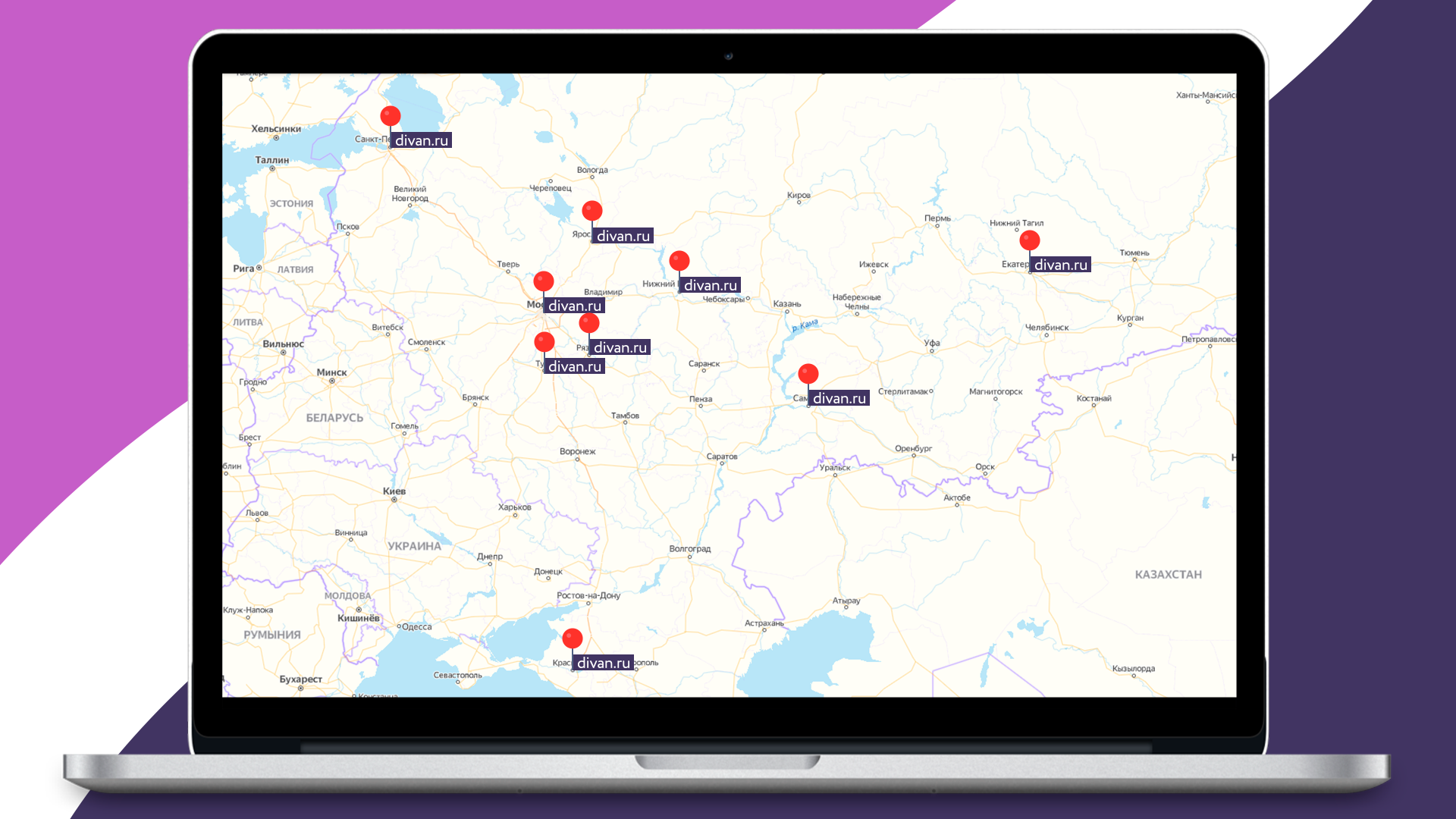

Каждый развивающийся в онлайне бизнес рано или поздно сталкивается с потолком по трафику и спросу в своей категории. Наш клиент Divan.ru — не исключение. В 2019 году компания вышла в лидеры по Москве и Санкт-Петербургу в сегменте интернет-продаж мягкой мебели. На эти два города у неё приходилось 92% оборота. И вот настал тот момент, когда топ-менеджеры Divan.ru открыли гугл-карту и начали искать точки роста. Выбор пал на регионы центральной России.

Задачу по запуску онлайн-рекламы компания поручила специалистам агентства Profitator. Поехали!

Эффективная реклама с кешбэком 100%

Таргетированная реклама, которая работает на тебя!

Размещай ее в различных каналах, находи свою аудиторию и получай кешбэк 100% за запуск рекламы.

Подключи сервис от МегаФона, чтобы привлекать еще больше клиентов.

К началу сотрудничества с Divan.ru в нашем портфеле уже был ряд топовых брендов из категории мягкой мебели. С ними и пятилетний опыт работы на этом рынке, включающий собственные исследования. С кем-то имелись крутые кейсы. Мы знали, что для онлайн-покупателей мягкой мебели ключевые роли играют ассортимент, удобство покупки и репутация бренда. Поэтому самые важные сервисные составляющие отработали в УТП.

Далее подключили аналитику всех показателей, необходимых для принятия эффективных решений по управлению бюджетами. Среди них были и фактические продажи по регионам, в том числе по категориям.

Затем разработали структуру рекламных аккаунтов. Для регионов она проще, чем расширенная структура для Москвы и Санкт-Петербурга. Конкуренция здесь ниже, а значит, и семантика спроса намного уже. Мы упростили структуру, объединив кампании по параметрам (например, механизмы/модели/инфозапросы) в единую кампанию по подкатегориям. От ключей, которые имеют маленькую частотность в запускаемом регионе, отказались.

Следующим шагом стала расстановка приоритетов: какие категории и типы кампаний запускаем и на каком этапе. В первую очередь решили запустить наиболее конверсионные, такие как поисковые категорийные по мягкой мебели.

Ну и определили промежуточные KPI. Запланировали выйти на рентабельность 10% ДРР при максимальном росте к концу года. Динамику оценивали ежедневно и по итогам месяца. Ориентировались не только на Google Analytics, но и на фактические продажи региона, взятые из CRM. Ключевой метрикой был показатель динамики роста продаж с контролем пульса ДРР каждого региона.

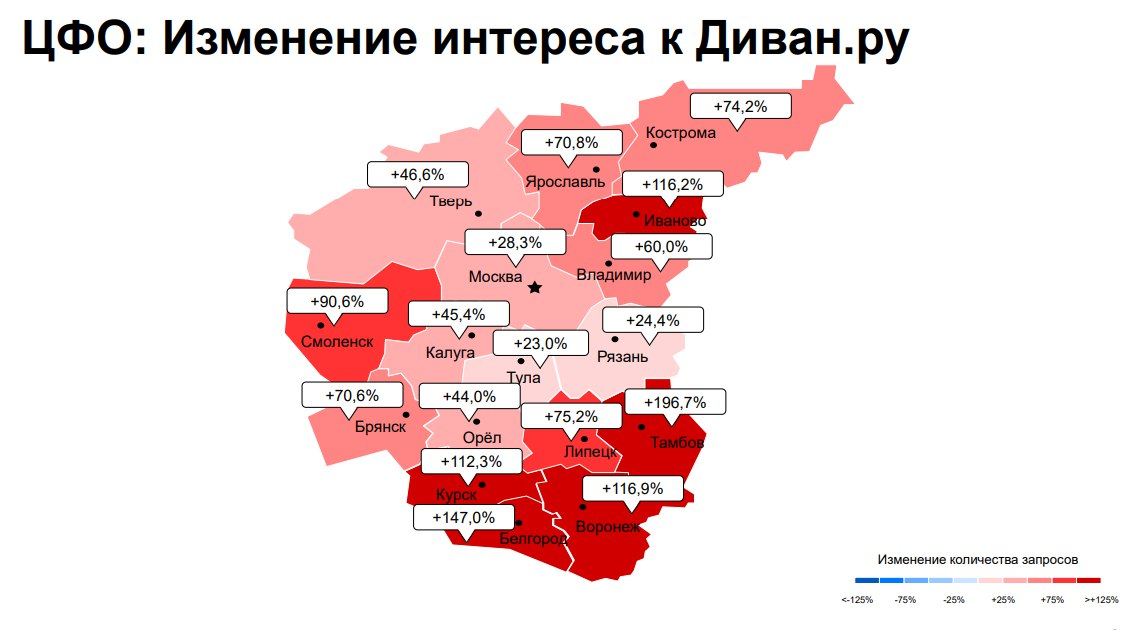

Закрепляемся в ЦФО

Первый поход в регионы начался в середине 2018 года. Онлайн-рекламу клиента увидели жители Владимирской, Тульской, Ярославской, Рязанской, Тверской и Калужской областей.

Данные 2020/2019

Первые запуски шли непросто. Регионы начинали давать конверсии не сразу, а спустя 14–17 дней активного размещения. Служба контроля качества Яндекс.Маркета упорно не давала нам пройти модерацию из-за всевозможных нюансов. Google Merchant кампании не смогли существовать самостоятельно, поэтому для эффективного управления их пришлось сгруппировать.

На первом этапе мы запускали регионы в ротацию в соответствии с регламентом. Успешные кейсы одних регионов тестировали в других, сходных территориально или экономически. При высоких результатах экспериментов проверяли кейсы на крупных регионах.

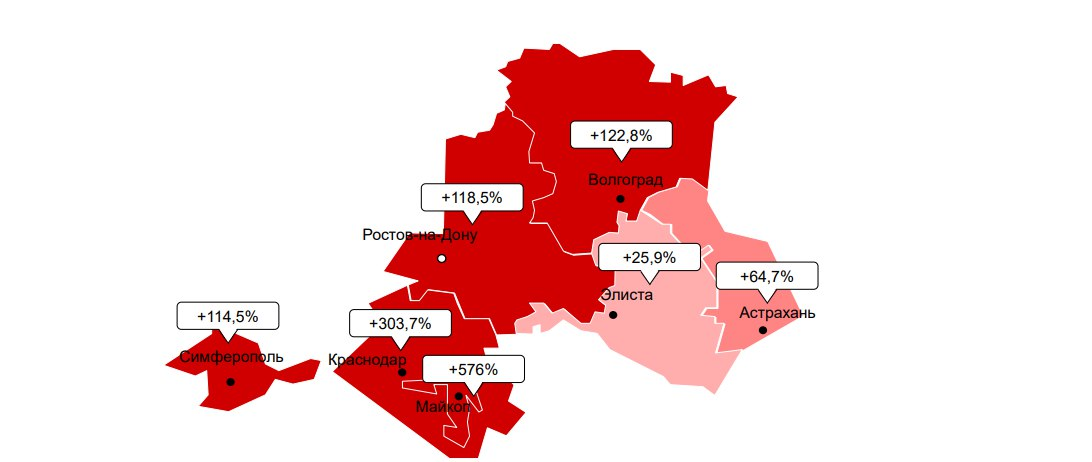

Продвигаемся на юг и восток

Методом проб и ошибок собрали основные бенчмарки по итогам запусков в ЦФО. В результате каждый следующий регион запускался быстрее и эффективнее. К концу 2019 году мы масштабировали опыт ещё на 15 регионов. Среди них были Пермский край, республика Татарстан, Тюменская, Самарская, Ростовская и Воронежская области, а также Краснодарский край.

Кампании имели стабильный целевой ДРР 10%.

Ещё больше Поволжья и Урала

В 2020 году наша экспансия продолжилась. Онлайн-рекламу Divan.ru увидели жители Екатеринбурга, Перми, Нижнего Новгорода, а также Ивановской, Тюменской, Волгоградской, Саратовской и Липецкой областей. При запуске каждого нового региона мы оперативно достраивали автоматизированную отчётность. При этом использовали самые эффективные УТП и расширения, а также дублировали лучшие креативы и таргетинги.

Как анализировали рекламный потенциал региона

На первых этапах мы не делали предварительного анализа конкурентов и потенциала региона, из-за чего допускали осечки в прогнозировании. В итоге некоторые регионы шли динамичнее, а некоторые медленнее.

Поняв, что так не должно продолжаться, в конце 2020 года мы разработали структуру оценки потенциала региона с точки зрения онлайн-рекламодателя. Делимся с вами этой практикой.

1. Оцениваем экономические показатели: численность населения и среднюю медианную зарплату в регионе.

2. С помощью Wordstat собираем статистику по частотности регионального спроса в разбивке на фокусные категории.

3. Проводим анализ конкурентов. Без него — никуда. Оцениваем рекламное/органическое присутствие и популярность брендов. Выясняем, в каком количестве шоу-румов они представлены.

4. Разрабатываем регламент запуска регионов с учётом их классификации в соответствии с принятой структурой рекламных кампаний.

Об этом регламенте, пожалуй, стоит рассказать подробнее. В него входят:

- список особенностей УТП, условий покупки/доставки региона;

- категорийные креативы для поиска и категорийные/ремаркетинговые для сетей;

- категорийные кампании на поиске, в том числе динамические поисковые объявления для будущей оценки неохваченных низкочастотных запросов;

- гео-кампании на поиске и локальные кампании регионов со стационарным шоурумом;

- категорийные кампании в сетях, в том числе ремаркетинг;

- фид для маркета/смартбаннеров/шоппинга;

- URL с поддоменами регионов для максимальной релевантности кампании;

- добавление филиалов в Яндекс.Справочник/GMB.

Как запускали таргетированную рекламу

В первую очередь отработали перфоманс-стратегию. Проработали таргетинги, ориентированные именно на last-click конверсии. А именно:

- аудитории ремаркетинга;

- пользователи, изучавшие предложения на сайте;

- те, кто добавили товар в корзину, но не купили.

После этого настроили look-alike сегменты на основе событий покупки и запустили трафиковые кампании с указанием актуальных скидок.

В качестве креатива чаще всего использовали видеоформат как наиболее эффективный и нативный. Также отличный результат показывали кампании с динамическим ремаркетингом.

Как анализировали эффективность

Must-have успешного интернет-маркетинга — это сбор и интеграция всех показателей проекта: расходы/продажи/трафик/конверсия/средний чек в разрезе регионов и категорий.

Оценку эффективности проводили в соответствии с классификацией регионов. Для крупных (Москвы и Питера) и регионов с шоурумами она основана на last-click показателях с учётом ассоциированных конверсий, которые помогают оценить вклад перехода и проанализировать все точки касания пользователя с сайтом.

Основные параметры, по которым строится анализ, — динамика трафика (кликов), ДРР (прямой и ассоциированный), CR, CPC, AOV. Также анализируются основные микроконверсии (действия на сайте), которые были выбраны фокусными для регионов с шоурумами.

Для небольших регионов применяется гибкий ситуативный подход: прежде всего анализируются показатели last-click. Однако для развития и укрепления силы бренда в регионе также стоит брать во внимание и ассоциированные конверсии.

Оценка динамики региона в разбивке по системам проводится еженедельно. На основе полученных трендов строится стратегия развития и продвижения. Например, продвижение топовых товаров в Google Merchant, оптимизация поисковых/сетевых кампаний на микроконверсии, а также тестирование автоматических стратегий, корректировок ставок и текстов объявлений.

Постоянные проверка/тестирование гипотез — залог эффективного продвижения. Кроме того, помогает регулярное участие в различных бетах Яндекса и Google. После них мы стремимся оперативно вводить в ротацию новые инструменты.

Отдельно стоит отметить работу с медиа составляющей. Постоянно следует прорабатывать новые гипотезы и тестировать эффективные сегменты. Параллельно мы запускали видеокампании с отслеживанием конверсии с помощью внешнего пикселя. Так мы определяем конверсию по показу, а не только по клику. На основе данных о конверсиях по показам производим оптимизацию. Оценки эффективности и оптимизации происходят на основе данных о количестве транзакций, СРО и ДРР.

Едем дальше

На старте нашей экспансии доля регионов составляла 8% от общего ecom оборота Divan.ru. К началу 2021 года она достигла 48%. Сейчас мы продолжаем сотрудничать с клиентом, помогая компании выходить в новые регионы.

Рекомендуем:

- Конфликт CPL и ДРР в контекстной рекламе кухонной мебели: как мы наплевали на лиды и увеличили вдвое объём продаж

- Как Яндекс.Дзен помогает строить результативный контент-маркетинг с прямыми продажами: реальный опыт Hoff во время пандемии

- Как сделать 20 млн выручки кухням на заказ на заявках из соцсетей

- Как грамотная аналитика помогла снизить в два раза цену лида для мебельной фабрики: кейс eLama

- Как спасти мебельную фабрику от банкротства и продать диванов на 12 млн рублей без шоурума

Мнение редакции может не совпадать с мнением автора. Ваши статьи присылайте нам на 42@cossa.ru. А наши требования к ним — вот тут.