Финансы — крупнейшая категория рекламодателей на российском рынке, которая опережает фарму, телеком и ритейл. Уже несколько лет динамика медиабюджетов у банков и смежных игроков заметно превышает общерыночную. По оценкам OOM (by Okkam), в 2022 году расходы финансовых брендов на продвижение увеличились на 13% без учёта ecom, в то время как рекламный рынок России сократился на 2%. В 2023 году темпы роста в категории составили 45%, в целом по рынку — 30%. В первом полугодии 2024 года рекламные бюджеты финансистов выросли на 47%, тогда как рынок прибавил 28%. По итогам января–августа медиаинвестиции выросли ещё на 45%.

Такая динамика объясняется сразу несколькими факторами.

-

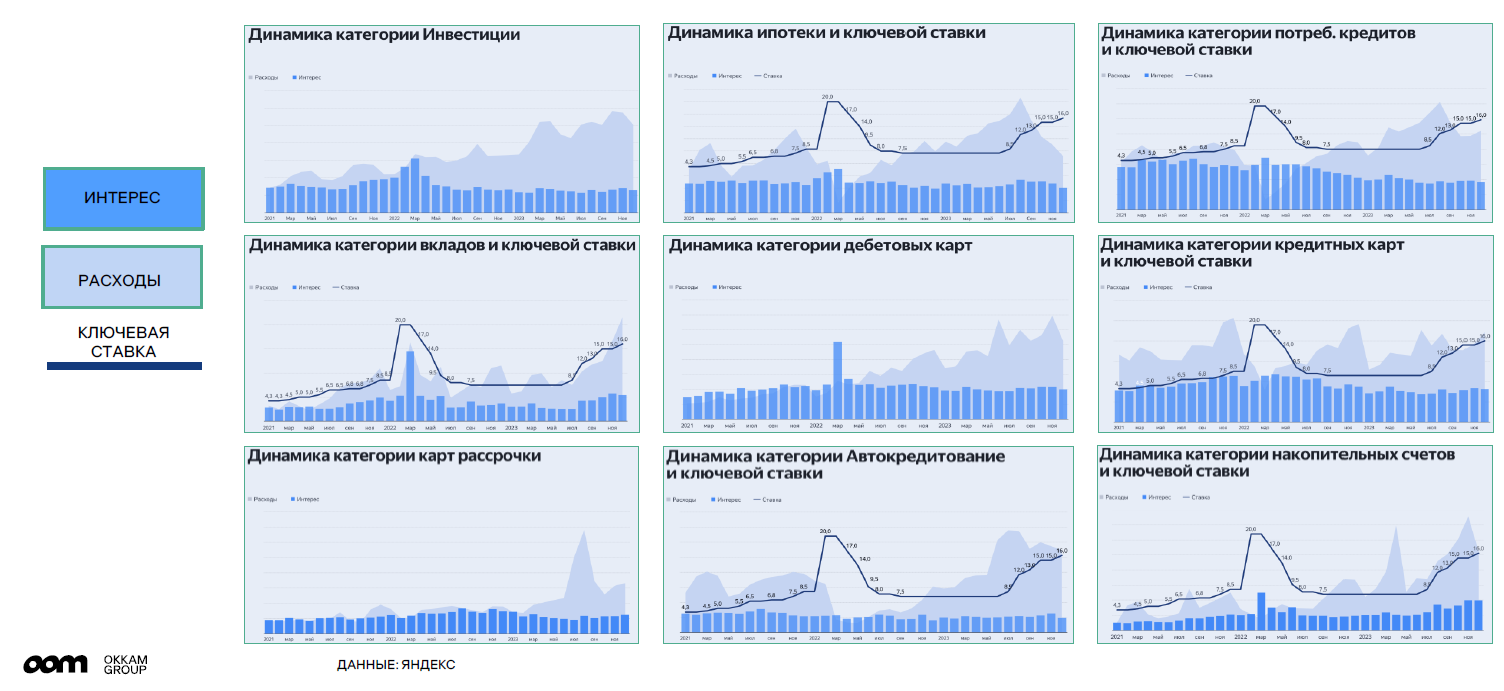

Банки быстро адаптируются к меняющейся экономической обстановке. В первую очередь к политике Центробанка. Например, резкое повышение ключевой ставки сместило фокус с кредитных продуктов на вклады. При этом игроки продолжили рекламировать кредиты, но менее активно и без акцента на процентных ставках.

-

Доля иностранных рекламодателей в категории «Финансы» была и остаётся незначительной. Поскольку в категории всегда лидировали отечественные компании, уход западных компаний не стал для неё таким же стрессом, как для FMCG-сегмента.

-

Реклама нужна не только классическим банкам, но и смежным игрокам: финансовым агрегаторам, финансовым сервисам маркетплейсов и экосистем. Об этом красноречиво свидетельствует динамика ключевых ecom-игроков. В 2022 году доля финансовых продуктов Яндекса в рекламных бюджетах категории составляла 0,02%, в 2023-м — 1%. Аналогичным образом доля Ozon выросла с 1,4% до 4,5%.

-

Отечественные игроки предлагают потребителям специфичные продукты, такие как национальная платежная система и карты рассрочки, а также активно развивают BNPL. Уже в 2020 году бюджеты НСПК на продвижение бренда «Мир» в классических медиа превышали расходы Visa: 600 млн рублей против 536 млн рублей. В 2021 году разрыв заметно увеличился (1,4 млрд рублей против 440 млн рублей), а в 2022 году иностранные платёжные системы Visa и Mastercard ушли с российского рынка, и медиаинвестиции НСПК достигли рекордных 2 млрд рублей. В прошлом году оператор потратил на поддержку бренда «Мир» 1,4 млрд рублей.

В 2023 году финансовые бренды направили на продвижение в медиа примерно 70 млрд рублей. Значительная доля (88%) этих бюджетов пришлась на топ-10 рекламодателей: Сбер, Т-Банк (бывший Тинькофф), ВТБ, Альфа-Банк, Совкомбанк, Банк России, Ozon, Газпромбанк, Почта Банк и Росбанк. Инвестиции увеличили практически все крупные игроки, за исключением агрегатора «Сравни», Брокеркредитсервис и небольших банков. Заметнее остальных — почти в пять раз — бюджет нарастил Ozon. Расходы игроков за пределами топ-15 (проходят по статье «Остальные») сократились большее чем вдвое, а само их количество снизилось с 511 в 2022 году до 408 в 2023 году.

По итогам первых восьми месяцев 2024 года медиаинвестиции в категории «Финансы» достигли уровня 54 млрд рублей (+45% в сравнении с аналогичным периодом 2023 года), а доля топ-10 брендов в суммарных расходах составила 89%. В лидеры вышел Т-Банк, сместив на второе место Сбербанк; ВТБ сохранил за собой третье место. Новичками в первой десятке стали «БАНК ДОМ.РФ» (13-е место в аналогичный период 2023 года) и Московская биржа (ранее занимал 43-е место), выбыл из неё Росбанк (ранее занимал 9-е место).

Основные сегменты и продукты

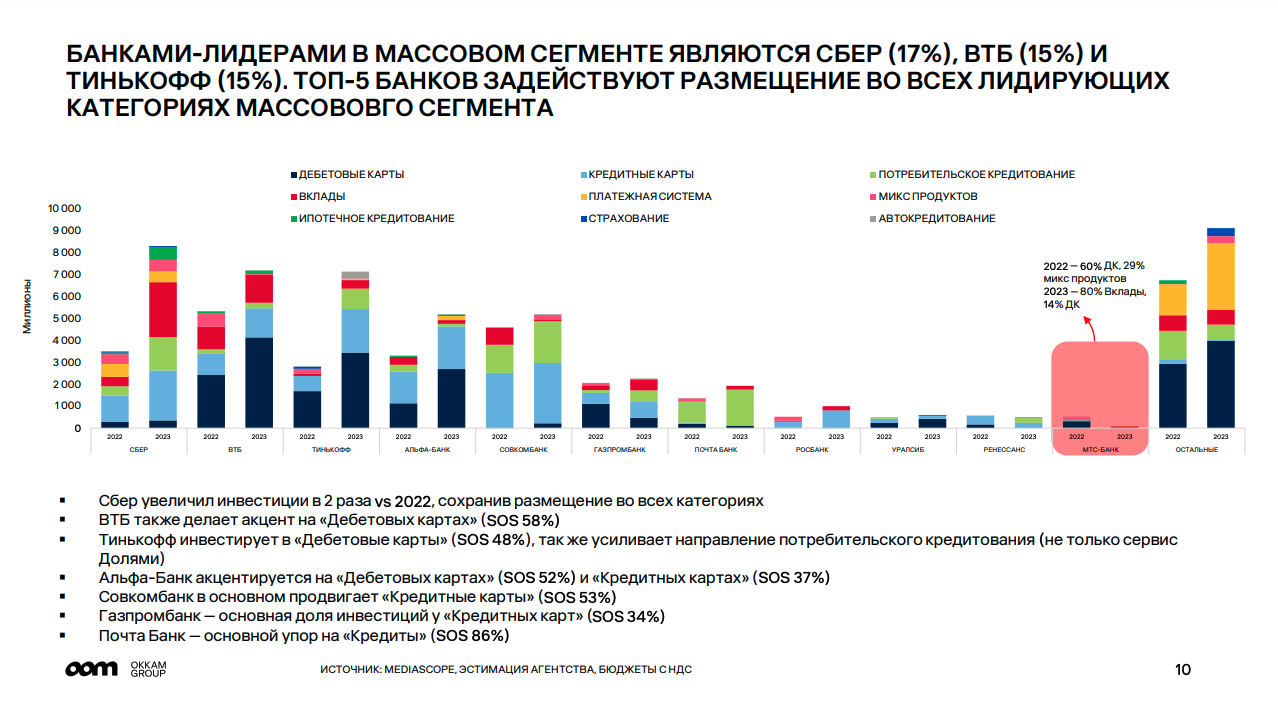

В 2023 году 70% бюджетов в финансовой категории (49,2 млрд рублей) приходилось на массовый сегмент. Лидерами здесь были Сбер (17%), ВТБ (15%) и Т-Банк (15%).

Бюджеты на продвижение массовых продуктов распределились следующим образом: дебетовые карты — 32% share of spend (SoS), кредитные карты — 25%, потребительское кредитование — 16%. Все они показали двузначные темпы роста инвестиций:

-

дебетовые карты — на 51%, лидер по затратам — ВТБ, основное медиа — национальное ТВ (72%);

-

кредитные карты — на 44%, лидер по затратам — Совкомбанк, основное медиа — национальное ТВ (78%);

-

кредиты — на 65%, лидер по затратам — Совкомбанк, основное медиа — национальное ТВ (86%);

-

вклады — на 64%, лидер по затратам — Сбер, основное медиа — национальное ТВ (71%).

Второе место по доле расходов (13% SoS) занимал сегмент услуг для малого и среднего бизнеса — SME: инвестиции на их продвижение выросли на 46%. Пик запросов, связанных с SME, наблюдался осенью 2023 года. Основные продукты для продвижения внутри бизнес-сегмента — расчетный счёт (41% SoS), расчётно-кассовое обслуживание (20%) и кредитование МСБ (15%).

По итогам первых восьми месяцев 2024 года всё ещё лидирует массовый сегмент, на него пришлось 69% инвестиций в категории, рост относительно аналогичного периода 2023 года составил 39%. На втором месте имиджевые кампании с долей 13%, здесь бюджеты увеличились на 61%. Больше всего на имиджевую рекламу тратились игроки из топ-10, они обеспечили 94% инвестиций. В первой тройке по затратам на имидж Т-Банк, Альфа Банк и «Сравни.ру». Сегмент услуг для SME, хотя и показал рост на 72%, занял третье место с долей 12%.

Медиамикс

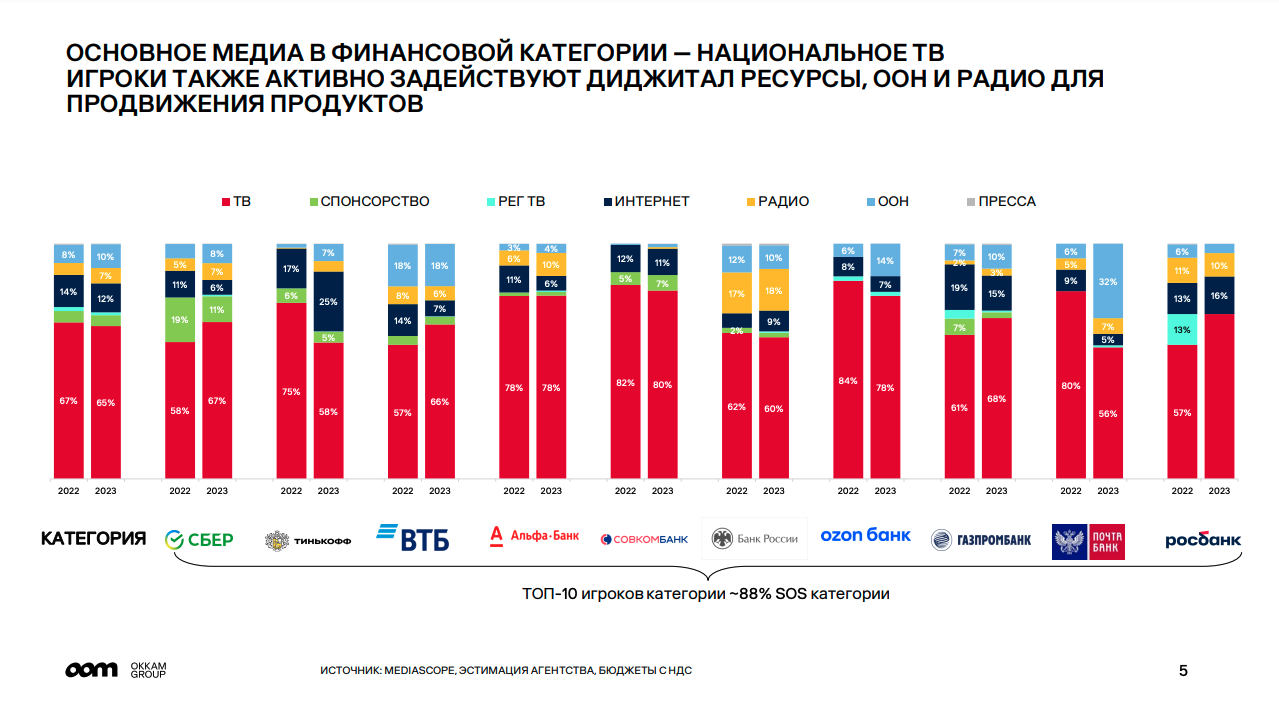

Главный канал коммуникации для финансовых брендов остаётся телевидение. Рекламу на федеральном ТВ размещают около 20 компаний, и в 2023 году они обеспечили этому медиа более чем две трети (65%) всех бюджетов категории.

Доля digital в медиасплите составляла 12%. В 2023 году финбренды потратили на онлайн-продвижение 8,6 млрд рублей, рост 31% относительно 2022 года. Примечательно, что отключение монетизации у сервисов Google не привело к перераспределению бюджетов в пользу оставшихся платформ: вероятнее всего, часть инвестиций направили в немониторящиеся каналы, а часть сняли с реализации. Развлекательные, тематические и лайфстайл-ресурсы встречались в сплите гораздо чаще, чем бизнес-сайты — предположительно, из соображений brand safety.

Т-Банк увеличил расходы на медийную интернет-рекламу в 3 раза и стал абсолютным лидером по этому показателю. В тройку лидеров также вошли Сбер и ВТБ.

За первые восемь месяцев 2024 года доля федерального ТВ в медиамиксе немного снизилась (на 2 п.п.), тем не менее инвестиции в телерекламу выросли на 39%. Бюджеты на наружную рекламу увеличились на 81%, в результате чего ООН стали вторым медиа в миксе (доля 14%). Доля digital сократилась до 11%, здесь рост бюджетов составил 20% относительно аналогичного периода 2024 года.

Performance

Рекламодатели из финансовой категории активно продвигались в поиске, рекламных сетях и мобильных приложениях. Поскольку инвестиции в performance заметно опережали спрос, это привело к колоссальному росту CPC в 2023 году. Интерес к большинству финансовых продуктов, за исключением накопительных счетов и вкладов, снижался на фоне повышения ключевой ставки. Внутри performance-бюджетов хорошую динамику показали поиск и мобильные приложения.