Исследование мебельного сегмента: жизнь и продвижение в новой реальности

Нет Икеи — нет проблем? Как обстоят дела у отечественного мебельного бизнеса.

Российский мебельный рынок проходит активную трансформацию, спровоцированную экономическим кризисом и уходом крупнейшего иностранного игрока. Для понимания, куда двигаться дальше и целенаправленной работы в этом направлении, нужно правильно оценить текущую ситуацию и понять общую картину. Как покупатели и продавцы приспосабливаются к новым условиям — в исследовании ArrowMedia. Рассказывают Ксения Пономарёва, коммерческий директор, и Елена Семишкурова, старший стратег.

Полное исследование читайте здесь.

Потребительские тренды

Решающий фактор при выборе пользователем продавца — наличие широкого ассортимента (58%), а также акций, скидок и распродаж (55%). Третье место в «рейтинге критериев отбора магазина» разделили высокое качество товара (49%) и доверие к продавцу (49%). Также всё более значимым становится такой фактор, как низкая цена: на 11% увеличился поисковый интерес по запросу «Недорогая мебель».

Эффективная реклама с кешбэком 100%

Таргетированная реклама, которая работает на тебя!

Размещай ее в различных каналах, находи свою аудиторию и получай кешбэк 100% за запуск рекламы.

Подключи сервис от МегаФона, чтобы привлекать еще больше клиентов.

Растёт интерес пользователей к мебельным услугам: среди наиболее популярных — продление жизни мебели, а также сборка и установка. В онлайн-магазинах стали чаще выбирать услугу поискового планировщика по декору, а маркетплейс СберМегаМаркет запустил аналог подобного планировщика.

Потребители активно интересуются российскими производителями мебели и предметов интерьера: на 35% вырос интерес к российской мебели в 2022 году. А 72% пользователей считают, что отечественные товаропроизводители смогут в значительной мере или полностью заместить продукцию западных компаний. Также на 3% увеличилось количество запросов по товарам для дома, и они становятся привлекательной нишей для расширения ассортимента мебельных магазинов.

Анализ трафика: основные источники

Превалирует мобильный трафик — 54,17%, на десктоп приходится 46, 83%. Доля расходов по устройствам почти одинаковая, но с небольшим перевесом в сторону смартфонов: 58% против 42% с десктопов. А вот доля кликов с мобильных устройств превосходит десктоп больше, чем в 2 раза, что связано с более высокой активностью в mobile.

Помимо этого в октябре увеличилась доля бесплатных источников и реферальных переходов в общем объёме трафика. Также участники рынка стали активно подключать email-рассылки и размещения в доступных соцсетях.

При этом стоимость контакта в Яндекс всё также на достаточно высоком уровне из-за конкуренции. С марта наблюдается рост расходов на сети, так как Яндекс занимает рекламные места ушедших площадок. В сентябре относительно августа на 3% выросла стоимость CPC в поиске, и на 5% — стоимость CPC в сетях. Трафик из поиска пока примерно на том же уровне, что и в 2021, а вот трафик из сетей значительно вырос в текущем году.

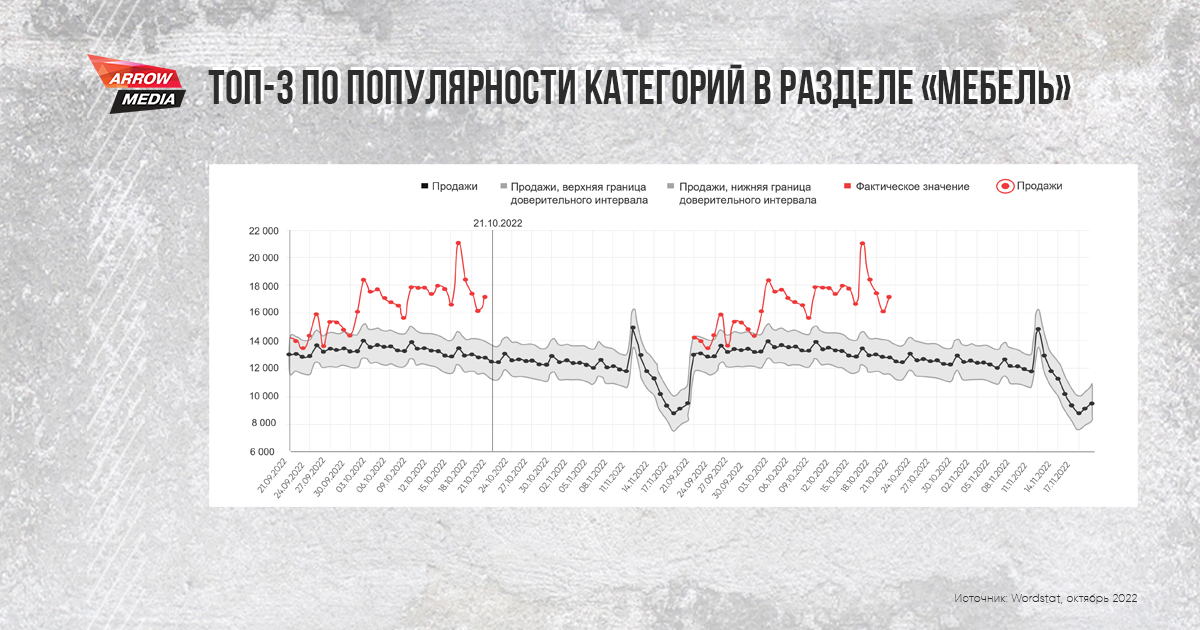

Маркетплейсы активно наращивают привлекательность как дополнительный канал продаж в категории «Мебель». Топ-3 по популярности категорий в разделе мебель: «Столы и стулья», «Мебель для гостиной» и «Мебель для спальни».

Точки роста: лучшие решения в разрезе каналов

Контекстная реклама. Товарные галереи демонстрируют позитивные результаты. Попасть туда можно через DSA на основании фида или через товарные кампании, которые представляют собой симбиоз текстово-графических объявлений, DSA и смарт-баннеров, и работают на автостратегиях. Также положительный результат показывает единая рекламная кампания в РСЯ. А при передаче данных о покупках в приложениях, стратегии можно ориентировать одновременно и на покупки через сайт, и на покупки в приложениях.

Соцсети. Наилучшие результаты дают динамический ремаркетинг (мультиформат) и динамические рекламные объявления на контекстные запросы. Плюс товарные баннеры на интересы, контекстные запросы в разбивке по сегментам в myTarget и трафиковые кампании на квиз.

После перезапуска лучше всего работают: myTarget (за счёт более дешёвого охвата новой аудитории), и динамический ремаркетинг, трафиковые кампании на интересы, контекстный таргетинг, ведущие на марквиз. Также не будет лишним протестировать товарные баннеры в myTarget: в нашем тесте в среднем на 15% сократилось CPA после запуска в Москве по корпусной мебели.

Мессенджеры. Рекламные бюджеты Telegram за период с марта по июнь выросли на 591%, а рост трафика в октябре относительно марта составил 51%. Мы рекомендуем поэкспериментировать с размещениями в Telegram как по системе CPC, так и по CPA.

SMS-рассылки позволяют работать с текущей и лояльной аудиторией. Подавляющее большинство пользователей (98%) открывают рассылку, 60% из них делают это в первые 5 минут, а 20–35% открывших сообщение кликают по ссылкам в них.

Экспертное мнение: как действуют в сложившейся ситуации лидеры рынка

|

|

Виталий Шахматов

Digital CMO Hoff |

«Несмотря на внешние обстоятельства, в осенний период мебельный сегмент продемонстрировал сезонный рост относительно летних месяцев.

Происходящее на рынке оказало значительное влияние на наш сегмент бизнеса, но тем не менее мы выполнили планы по установленным показателям, а по некоторым результаты даже превзошли наши ожидания».

|

|

Александра Авдонина

Директор по маркетингу BOGACHO |

«Мы пошли в сторону развития своих каналов в Telegram и Яндекс Дзене как самых перспективных для нас с точки зрения целевой аудитории. Telegram-канал, гибрид мессенджера и социальной сети, оказался для нас отличной точкой касания с аудиторией: нас читают, активно комментируют, голосуют и, конечно, покупают.

Количество заказов с Telegram-канала увеличилось на 40% за последние три месяца!

Дзен — растущая площадка с активной аудиторией. Мы видим в этом большую перспективу: дополнительная аудитория рекламных публикаций — до 50 млн пользователей ежедневно. Рекламные размещения в Дзене дали приток новой аудитории с низкой стоимостью перехода. Пробуем, тестируем, делаем выводы.

В Яндекс Директе запускаем рекламные кампании на основе фида. Так как у нас уникальная продукция, целевая аудитория достаточно узкая, и обычные рекламные кампании по ключевым запросам являются неэффективными. Поэтому в Директе мы используем автоматическое создание объявлений, когда объявления делаются под каждый товар из фида и точечно под запрос пользователя.

Отказавшись от кампаний по ключевым словам, мы перенаправили большую часть бюджета на DSA-кампании, Смарт-баннеры и Товарные кампании.

В Директе используем новые таргетинги, которые были добавлены в марте 2022. Нацеливаем объявления на пользователей, которые подходят под критерии аудитории конкретных сайтов и аккаунтов конкретных компаний.

События прошлого февраля всех ввели в ступор, в том числе притормозили маркетинговые активности многие бренды. Мы использовали эту вынужденную паузу для анализа эффективности старых инструментов в новых реалиях и оперативно вернули их в стратегию.

Оптимальным вариантом для нас стал запуск таргетированной рекламы в myTarget и VK.

В момент турбулентности мы не стали снижать маркетинговые бюджеты, а пустили ранее выделенные на Google средства на эксперименты. В моменте ДРР зашкалил, но когда мы начали получать плоды, то ДРР стабилизировался, хотя и остаётся в 2 раза выше, чем до известных событий.

Мы приняли правила игры и создали бесшовную сеть каналов связи с клиентами, увеличили своё присутствие на онлайн-площадках.

Клиенты выбирают место покупки там, где им удобно и выгодно, значит нужно идти за клиентами и быть «везде».

Сейчас мы представлены на 10+ маркетплейсах: как на самых популярных, так и на локальных (таких как Leto.ru, М.Видео, ВсеИнструменты). Это помогает в развитии ecommerce в целом».

Менять рекламные стратегии пришлось всем без исключения игрокам, но сейчас участники рынка фиксируют некоторую стабилизацию ситуации. С уходом Google и двух крупных соцсетей акцент ожидаемо сместился на Telegram и ВКонтакте, но основные каналы почти не изменились. Сегодня как никогда важна максимальная собранность, готовность тестировать и работать в рамках краткосрочного планирования.

Полное исследование читайте здесь.

Мнение редакции может не совпадать с мнением автора. Ваши статьи присылайте нам на 42@cossa.ru. А наши требования к ним — вот тут.