Digital-рынки СНГ: Борьба за Украину

Cossa.ru продолжает исследовать диджитал на постсоветском пространстве. На сей раз самый продвинутый и конкурентный рынок — Украина. Здесь продолжается борьба между локальными игроками, российскими компаниями и международными гигантами как среди агентств, так и среди площадок и селлеров. Рекламодатели осознали эффективность рекламы в украинском диджитале, что позволяет сегменту с достоинством выдерживать экономический кризис. На этом рынке нет проблем с профессионалами, он лишь нуждается в технологиях и инвестициях.

Интернет на Украине: цифры и факты

1. Аудитория

На Украине уровень проникновения интернета не такой высокий, как в России. Если в нашей стране им пользуется почти три четверти населения, то на Украине — чуть больше половины. ПК-аудитория составляет 18,2 млн человек — это 56% людей в возрасте от 14 до 69 лет, согласно последней оценке Gemius. В начале 2012 года этот показатель равнялся 41%. Ядро украинской интернет-аудитории составляют молодые люди: 25–34 года — 29% и 14–24 года — 25%.

2. Измерения

Как и на другом крупном рекламном рынке СНГ — белорусском — основным измерителем интернет-аудитории является компания Gemius. Пока ее данные охватывают только ПК-пользователей. Как пояснили Cossa.ru в украинском офисе Gemius, компания рекрутирует мобильную панель: полноценные данные по мобильной и планшетной аудитории появятся к концу весны 2015 года. Авторитетными медиа-исследователями на украинском диджитал-рынке также выступают Factum Group Ukraine и компания TNS в Украине.

Эффективная реклама с кешбэком 100%

Таргетированная реклама, которая работает на тебя!

Размещай ее в различных каналах, находи свою аудиторию и получай кешбэк 100% за запуск рекламы.

Подключи сервис от МегаФона, чтобы привлекать еще больше клиентов.

3. Особенности потребления интернет-контента

Украинцы чаще всего используют поисковики и соцсети: популярны Google и российские ресурсы. По данным Gemius, топ интернет-площадок возглавляет Google, Vk.com, Mail.ru, YouTube и Yandex.ua. В последнее время усиливают свои позиции сайты категории e-commerce: интернет-магазин «Розетка», ресурс бесплатных объявлений OLX, торговая площадка Prom.ua и другие.

Объем рынка

Оценкой объема рекламно-коммуникационного рынка Украины и его сегментов занимается Всеукраинская рекламная коалиция (ВРК) — аналог Ассоциации коммуникационных агентств России (АКАР).

Согласно подсчетам ВРК, которые осуществляются в гривнах, за последние 5 лет доля интернета в общем рекламном пироге (вся медиареклама) выросла более чем в пять раз: с 4% в 2010 году до 23% в 2014. По прогнозам отраслевой организации, в 2015 году она составит почти 26%.

Интернет демонстрирует блестящие результаты на фоне падения всего медиарекламного рынка Украины на 20% в 2014 году (против роста в 11% годом ранее), которое спровоцировал политический и экономический кризис в стране. Несмотря на то, что по сравнению с 2013 годом рост диджитала замедлился в 9,5 раз, это единственный сегмент, который в 2014 году показал положительную динамику (+3%). Прогноз ВРК в гривнах на 2015 год также позитивный: интернет вырастет на 9% против общего снижения рынка на 1%.

В долларовом выражении интернет, как и другие медиа, не смог устоять от падения из-за девальвации гривны: онлайн-реклама потеряла больше 30%, согласно отчету ZenithOptimedia. Ранее, в 2010–2013 диджитал рос в среднем на 30–40% ежегодно. По оценке ZenithOptimedia, все сегменты в 2014 году ушли в минус, а объем всего рекламного рынка снизился более чем в 2 раза до $436 млн, так как все категории рекламодателей, кроме фармы, сократили бюджеты.

В 2015 году украинскую рекламу ожидает падение в 2,5 раза, интернет-сегмент — в 2 раза. Возвращение положительной динамики всего рынка прогнозируется ZenithOptimedia только по итогам 2016 года.

«Кризис тормозит рынок»

|

|

Наталия Якунина

Руководитель украинского штаба «ВКонтакте» |

«В Украине нет проблем с доверием к диджитал-рекламе. Есть телевизор, который все привыкли покупать, где уже много лет устоявшиеся правила, но есть диджитал, считаемый, эффективный и очень понятный, который из года в год „отъедает“ все большую долю у телевизионной рекламы, но это вопрос не доверия, а привычки.

Кризис, который мы сейчас наблюдаем в Украине, фактически тормозит рынок по причине отсутствия возможности четкого планирования: колеблется курс, рекламодатели меняют акценты по уже запланированным кампаниям, потребители меняют свои предпочтения и так далее. Но этот кризис еще и большой шанс для украинского диджитал-рынка показать свою эффективность, стать крупнее и профессиональнее».

Структура рынка

Игроки

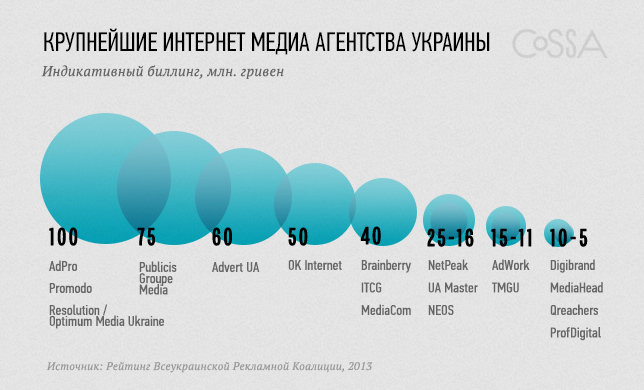

Агентства: На украинском диджитал-рынке местные агентства широко представлены наряду с транснациональными рекламными гигантами, и пока они выдерживают конкуренцию с сетевиками. Крупнейшими по сумме управляемых клиентских рекламных бюджетов являются агентства AdPro (Dentsu Aegis Network), Promodo (основной владелец — Александр Колб) и Resolution/Optimum Media Ukraine (OMD), следует из рейтинга интернет медиа агентств по биллингам за 2013 год, составленного ВРК. Каждое агентство из тройки лидеров занимает по 10% украинского диджитал-рынка, приводит оценку Publicis Groupe Ukraine. Самым креативным и эффективным агентством в диджитале считается Aimbulance (рейтинг «Диджитал-агентство года 2014», ВРК).

«Международные рекламные холдинги скупают местные агентства»

|

|

Игорь Даценко

Руководитель Отдела данных и аналитики Digital Hub Publicis Groupe Ukraine |

|

|

Алла Малиновская

Нон-ТВ медиа директор, руководитель Digital Hub Publicis Groupe Ukraine |

«В предыдущие годы была более популярна система закупки через баерские агентства, которые выкупали оптом инвентарь у крупных площадок и затем реализовывали его более мелким агентствам и рекламодателям. Учитывая все более системный интерес к рынку онлайн у крупных международных рекламодателей, работающих через свои сетевые агентства, баерская модель изживает себя и теряет актуальность. Буквально несколько лет назад было много локальных агентств, у которых позиции были часто сильнее, нежели у международных игроков. Сейчас же мы наблюдаем как международные рекламные холдинги либо скупают местные агентства, либо наращивают свои бюджеты. Здесь не последнюю роль играет то, что украинский рекламодатель уже понял важность интернета и сейчас активно перераспределяет деньги в пользу этого медиаканала».

Рекламодатели: Основные товарные категории в украинском диджитале — это онлайн-торговля (интернет-магазин «Розетка» возглавляет топ-50 рекламодателей в интернете), игры и FMCG.

По оценке Factum Group Ukraine, FMCG-компании размещают больше 50% рекламных бюджетов в онлайн-видео. Крупнейшие рекламодатели в сегменте видеорекламы полностью повторяют список топ-20 рекламодателей на ТВ, добавляют в Publicis Groupe Ukraine.

Из рейтинга исключены рекламодатели из индустрии СМИ и интернет-сервисы, крупные площадки для размещения рекламы.

Селлеры: Согласно оценке Publicis Groupe Ukraine, предоставленной Cossa.ru, диджитал-рынок Украины делят Google, который вместе с YouTube забирает на себя порядка 39% всех рекламных интернет-бюджетов, и российские ресурсы (OK.ru, Mail.ru, VK.com, Gazprom-Media Digital), на которые приходится порядка 21% бюджетов, остальные 40% делят украинские продавцы.

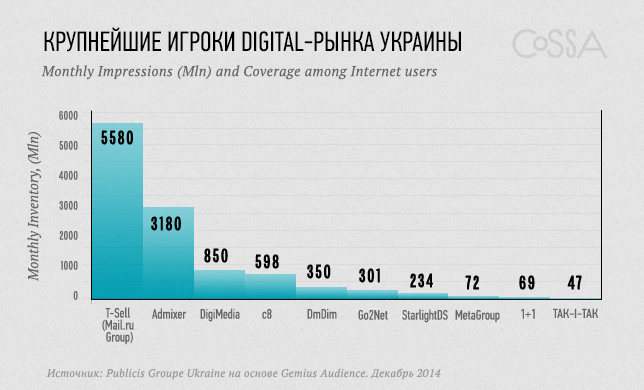

Площадки: Ниже дана оценочная картина рекламного инвентаря в украинском диджитале. Объемы Mail.Ru Group являются безоговорочно лидирующими. На рынке видеорекламы крупнейшим игроком является YouTube. Точных измерений нет, но, по оценке Publicis Groupe Ukraine, на него приходится порядка 50% от всего доступного онлайн-видео инвентаря.

«Значительная доля бюджетов уходит Google»

|

|

Александр Яценко

Business development manager Dentsu Aegis Network Ukraine |

«Украинский рынок достаточно высококонкурентен, поэтому игроки пребывают в постоянном поиске, в том числе технических инноваций. Говоря о рекламных технологиях, стоит отметить гегемонию компании Google как в поиске, так и в баннерной рекламе. Значительная доля рекламных бюджетов уходит именно этому игроку. Но это не мешает развиваться и локальным технологическим игрокам. Например, такие local-made компании, как Admixer, С8, Rontar пытаются не отставать от глобальных тенденций в части programmatic, новых рекламных форматов, таргетингов, а также распространения мобильной рекламы».

Рекламные форматы

Среди рекламных форматов преобладают баннеры: на них приходится 49,1% всех бюджетов на медийную интернет-рекламу, приводит оценку Интернет Ассоциация Украины по вопросам интернет-рекламы (ИнАУ). In-stream video (реклама в видеоплеере pre-roll, mid-roll, post-roll, pause-roll, overlay-реклама, picture-in-pause) занимает 27,9%, In-page video (content-roll) — 7,6%, другие нестандартные решения (всплывающие окна pop-up и pop-under, форматы catfish и screenglide, синхронные баннеры, фронтлайны, полноэкранная реклама, звуковая реклама в цифровом аудиопотоке, другие подобные проявления) — 10,4%, спонсорство — 5%.

В последнее время наблюдается уменьшение рекламных инвестиций в нестандартные решения и спонсорство. Рынок переживает бум видеорекламы — это единственный формат, на который спрос существенно превышает предложение, при этом украинские площадки крайне ограничены в видеоинвентаре. Подогревают интерес к формату и законодательные ограничения рекламы слабоалкогольных напитков (в том числе пива) на ТВ, которые вступят в силу летом 2015 года.

Ценовая политика

Украинский диджитал-рынок работает преимущественно по модели CPM. Доля прямых продаж составляет 42%, согласно данным ИнАУ. Цены на интернет-рекламу остаются самыми низкими в Европе. С 2010 года медиаинфляция в интернет-сегменте держалась на уровне 20–25%, выше только на телевидении — 20–40%, следует из отчета ZenithOptimedia. Сейчас темпы роста цен ниже: в 2014—2015 гг. — 15%, в 2016—2017 гг. — 10%.

«Цены у нас одни из самых низких в мире»

|

|

Сергей Аратовский

Директор по продажам сейлз-хауса FISH |

«Структура продаж на украинском рынке схожа как у издателей, так и у сейлз-хаусов. Как правило, это собственный отдел с фокусом на прямых рекламодателей и партнерские отношения с сейлз-хаусами/ рекламными агентствами. Системные клиенты размещаются через сетки, клиентов поменьше привлекают штатные продавцы. Цены на интернет-рекламу у нас сейчас одни из самых низких в мире. Видеореклама у нас стоит в среднем до $1, баннерка — в два раза дешевле.

Инвестировать прежде всего стоит в украинскую локализацию и местных издателей. Из-за войны и аннексии Крыма некоторые рекламодатели Украины добавляют домены RU в свой стоп-лист. Вместе с тем, хороший пример адаптации — „Яндекс“: гривневый прайс, домен.ua и украинский офис продаж».

Особенности рынка

На данный момент диджитал на Украине — это второе обязательное медиа после ТВ. В 2014 году интернет-реклама заняла второе место по объему бюджетов, потеснив прессу и наружку, следует из данных ВРК. Внутри диджитала доминирующее положение пока занимает баннерная реклама, а не поиск, который генерирует большую часть диджитал-бюджетов на глобальном уровне. Баннерная реклама на украинском рынке продолжит расти — на 8% в 2015 году (прогноз ВРК), тогда как, например, в России, этот формат уже теряет бюджеты.

Украина подхватывает российский и глобальный тренд спроса на видеорекламу, однако инвентаря пока недостаточно для его удовлетворения — рынок нуждается в профессиональном контенте, так как именно в нем, а не в UGC, заинтересованы крупные клиенты. Оценив перспективность данного направления, один из крупнейших игроков на украинском медиарынке — StarLightMedia — в прошлом году занялся расширением инвентарного предложения путем увеличения онлайн-контента с ТВ-каналов, а также подключением партнерских сетей, преимущественно из России.

О всплеске мобильной рекламы и автоматизированных закупок говорить пока рано — не хватает технологической базы. Украине только предстоит внедрение 3G: в начале 2015 года был проведен тендер, и три крупнейших телеком-оператора получили 3G-лицензии. Что касается programmatic, то, несмотря на решения локальных игроков, для международных компаний вход на рынок пока закрыт из-за привязки продаж инвентаря к гривне.

Кроме того, недостаточно развит рынок интернет-измерений: отсутствуют данные по мобильной аудитории, по некоторым международным сайтам нет возможности посчитать уников из Украины.

«Девальвация гривны обесценила потенциальные ценовые оптимизации programmatic»

|

|

Игорь Даценко

Руководитель Отдела данных и аналитики Digital Hub Publicis Groupe Ukraine |

|

|

Алла Малиновская

Нон-ТВ медиа директор, руководитель Digital Hub Publicis Groupe Ukraine |

«В начале 2014 года наблюдались активные попытки зайти на рынок со стороны международных игроков рынка programmatic. К сожалению, процесс сейчас приостановился. Большинство TradeDesks привязаны к exchange-системам других стран. Практически все программные продукты международных рекламных групп привязаны к DoubleClick Bid Manager компании Google, которая пока не имеет возможности продавать инвентарь с привязкой к гривне и работает с оплатами в евро напрямую в дублинский офис компании. Привязка к валюте негативно сказалась на привлекательности цен для международных клиентов, у которых все цены на год фиксируются в начале года и в локальной валюте. Девальвация гривны более чем в 3 раза обесценила все потенциальные ценовые оптимизации, которые могли обеспечить programmatic и RTB. Зачастую цены локальных игроков по прямым сделкам оказывались ниже, чем RTB-предложения. Так же ограничением для развития programmatic является отсутствие качественных данных на рынке».

Что касается прозрачности диджитал-рынка, то ее контролирует UDAC (Ukrainian Digital Agencies Committee). Еще 5 лет назад многие тендеры проходили теневым способом, но за последние два года существования UDAC тендерная история изменилась в сторону ясности, адекватности и прозрачности, говорят участники рынка.

Локальный диджитал-креатив пока развит слабо. Во-первых, среди пользователей более популярны истории «купи-выиграй», во-вторых, на рынке преобладают адаптации. Их доля составляет не менее 50%, по оценке AdPro. Причина в том, что крупные международные клиенты — это, как правило, вертикально-интегрированные холдинги, их бренд-стратегии подразумевают единое коммуникационное сообщение для всех рынков.

«Агентства не могут претендовать на существенные инвестиции в разработку креатива»

|

|

Виталий Георгиев

Associate Directror в AdPro |

«В отличие от России, где диджитал-агентства становятся креативными и вливаются в единый поток и на фестивалях и в головах бренд-менеджеров, в Украине диджитал пока еще является отдельной категорией.

У этой ситуации две стороны. Положительная в том, что нашим диджитал-агентствам гораздо проще с позиционированием и конкуренцией. Когда на рынке около 15 серьезных игроков и для них есть два собственных рейтинга эффективности и креативности, клиентам проще увидеть-понять-отличить одно агентство от другого. Это скорее антитрендовая ситуация, которая продлится еще 2–3 года. Отрицательная — в том, что агентства не могут претендовать на существенные инвестиции клиентов в разработку креатива, так как доля диджитал в маркетинговом пироге остается на уровне 15%.

Уверен, что качественный рывок в украинском диджитал-креативе произойдет тогда, когда рядовой арт-директор креативного агентства будет обладать компетенциями свого диджитал-коллеги. Но тогда уже и разница между креативным и диджитал-агентством исчезнет».

«Мы начинаем развивать креатив с нуля»

|

|

Роман Гаврыш

Strategic Director агентства Aimbulance, председатель Ukrainian Digital Agencies Committee |

«Мы не выигрываем на международных фестивалях, и это говорит о низком уровне креатива. Сейчас потребители больше реагируют на NCP „купи-выиграй“, так как хотят иметь added value в денежном эквиваленте, а не в эмоциях. Конечно, NCP не исключает креатив, но проще и правильнее запустить понятную людям механику, чем накручивать креативную платформу. Поэтому в ближайшее время простые механики и решения будут превалировать.

Последние несколько лет украинские агентства заигрались в абстрактный креатив, который не связан с реальной ситуацией. Теперь же мы начинаем развивать креатив с нулевой точки, и в его основе лежит понятное рациональное предложение потребителю. Если в стране влияние экономического кризиса уменьшится, и потребители захотят тратить больше денег на эмоции, мы будем переходить в креативный added value к продукту».

Перспективы и инвестиционная привлекательность

Украинский диджитал пережил этап зарождения и перешел в фазу активного роста. В последние два года интерес к этому каналу коммуникации стали проявлять крупные международные рекламодатели из топ-20 на ТВ, ранее их отношение было настороженно-изучающее. Несмотря на кризисное состояние всего рекламного рынка Украины, интернет показывает лучшую динамику по сравнению с другими сегментами.

Приток инвестиций в диджитал тормозит невысокий уровень проникновения интернета, отсутствие 3G, ограниченность инвентаря и технологий, а также аналитики и данных. Из-за привязки продаж к гривне рынок нуждается в локальных диджитал-решениях. Незанятые и привлекательные ниши — мобайл и programmatic.

Ссылка по теме: Digital-рынки (все выпуски)