Digital-рынки СНГ: Инвестируй в Беларусь

Российская digital-реклама привыкла ориентироваться на рынки США и Европы, почти не замечая того, как интернет развивается в соседних государствах. Учиться у Штатов, инвестировать — в страны СНГ: здесь есть возможность не повторять своих ошибок. Cossa.ru начинает масштабное исследование digital-рынков СНГ, и первый из них — Беларусь.

В Беларуси интернет-реклама еще только начинает отказываться от «джинсы» в пользу привычных нам онлайн-видео, мобильной рекламы, performance и RTB. Свободные ниши представляет не только медиасфера, но и креатив — правда, без боя не обойтись: придется ломать стереотипы рекламодателей и бороться с сетевыми агентствами.

Белорусский интернет: цифры и факты

1. Аудитория

Размер аудитории байнета — 4,86 млн человек (real users, 15–74, Gemius, июль 2014), то есть половина населения страны. За последний год она увеличилась на 13%. На данный момент 84% пользователей пользуются интернетом каждый день. Почти треть аудитории — люди в возрасте 25–34 лет. В ближайшее время белорусский интернет будет расти за счет категории 55+, указывает руководитель проекта Gemius Беларусь Михаил Дорошевич.

Эффективная реклама с кешбэком 100%

Таргетированная реклама, которая работает на тебя!

Размещай ее в различных каналах, находи свою аудиторию и получай кешбэк 100% за запуск рекламы.

Подключи сервис от МегаФона, чтобы привлекать еще больше клиентов.

2. Измерения

Аудиторные исследования Gemius — официальная валюта на рынке медиаизмерений. GemiusAudience включают 241 сайт, 3520 софтверных панелистов и 26428 cookie панелистов. Рекламодатели используют аудит AdRiver и Gemius. По аудитории мобильного интернета полноценных исследований пока нет.

3. Особенности потребления интернет-контента

Поисковые сервисы популярны у 86% аудитории байнета, социальные сети — у 70%, онлайн-видео — у 53%, новости — у 50%, автомобильные сайты — у более 30%, погодные и банковские сайты — у порядка 20%, согласно данным Gemius.

Объем рынка

В Беларуси отсутствуют единые стандарты измерений объема рекламного рынка и его сегментов. Отраслевая АРО (Ассоциация Рекламных Организаций) наподобие российской АКАР (Ассоциация коммуникационных агентств России) не занимается такими подсчетами. Наиболее релевантны оценки коммуникационной группы ZenithOptimedia и селлера Vi Минск.

Рынок медийной рекламы в интернете традиционно меряется на встречах ключевых игроков отрасли, по итогу публикуются релизы, пояснила коммерческий директор белорусского портала TUT.BY Ксения Иванова. Отраслевая оценка объема digital-рынка включает экспертизу компаний Onliner.by, RG Media, «Веб Эксперт» (WebExpert), Vi Минск, «ТУТ БАЙ МЕДИА» (TUT.BY) и Vondel Digital.

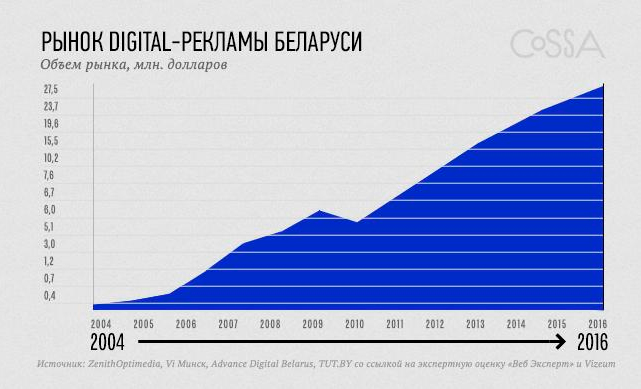

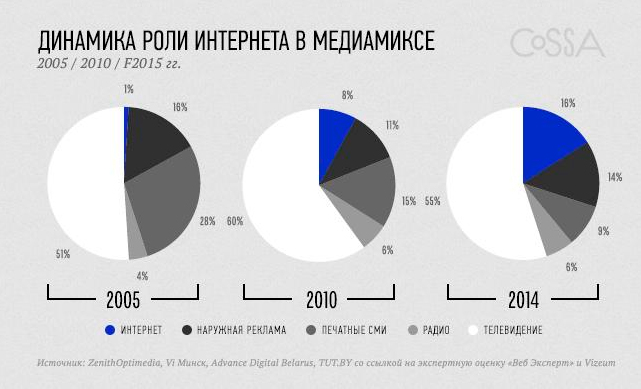

Доля интернета в рекламном пироге за прошедшие 10 лет, по оценкам нескольких источников — ZenithOptimedia, Vi Минск и Vondel Digital, выросла с 1% до 16%. В 2014 году он впервые станет вторым медиа по объему рекламных денег после телевидения (ТВ сейчас занимает 56% рынка). По итогам текущего года объем белорусского рынка интернет-рекламы составит около $ 20 млн.

К 2016 году реклама в интернете, согласно прогнозу ZenithOptimedia, достигнет доли 17,5% с объемом $27,5 млн. При этом темпы ее роста будут снижаться: уже по итогам 2014 года динамика будет вдвое меньше — +26% против +52% в 2012—2013 гг. Ранее интернет-рынок тоже развивался неравномерно: +71% в 2006 году, +150% в 2007 году, +70% в 2008 году, всего +18% в 2009 году, +27% в 2010 году, затем — -12% в 2011.

Структура рынка

Игроки

Селлеры: Работают только три значимых сейлз-хауса, поскольку рынок поставщиков трафика очень сегментирован и локален. Vi Минск и WebExpert агрегируют около 70% рынка, по оценке Advance Digital ADV Belarus, и управляют топовыми площадками, в основном охватными ресурсами Рунета. Оба игрока придерживаются схожей ценовой политики и достаточно консервативны. Третий селлер с долей около 7% — RG Media — специализируется на продаже нишевых ресурсов и PPC-каналов (mobile, social).

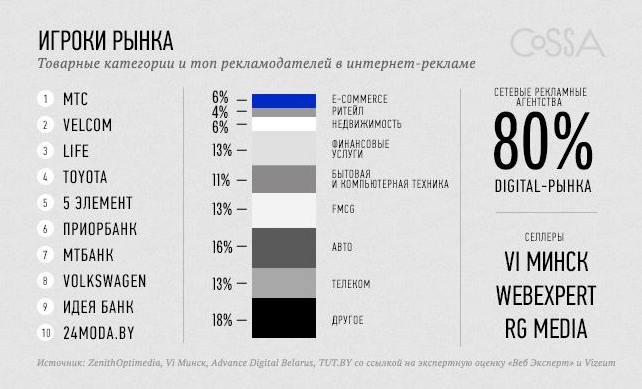

Агентства: На рынке преобладают сетевые рекламные агентства, у которых есть digital-подразделения. 80% рекламных бюджетов, по данным Vi Минск, приходится на их долю.

Рекламодатели: Основные затраты на интернет-рекламу принадлежат локальным рекламодателям, транснациональных компаний пока мало. В связи с этим самое ожидаемое событие — скорый выход на рынок гигантов Procter & Gamble и Unilever. Сейчас доля товарной категории FMCG (товары повседневного спроса) в digital находится на уровне 13%, тогда как в России эта цифра превышает 20%. Крупнейшие рекламодатели на белорусском интернет-рынке — традиционно сотовые операторы, банки и автомобильные бренды. Эти сегменты формируют почти половину всего рынка: авто — 16%, телеком и финансы — по 13%.

Потенциальными драйвером роста в ближайшем году должен стать e-commerce, уточняют в Advance Digital ADV Belarus. Сегмент подрос в объеме на 10% за первые два квартала 2014 года, в Беларусь осторожно приходят успешные иностранные проекты, в основном из сегмента одежды (Wildberries, Stilago и др.).

ТОП-5 рекламодателей в 2013 году (TUT.BY со ссылкой на экспертную оценку WebExpert и Vizeum): «МТС Беларусь», velcom, life:), Toyota и «5 элемент».

Площадки: ТОП-20 сайтов по охвату являются самыми крупными по объему рекламного инвентаря. Большая часть трафика из-за отсутствия языкового барьера — это Рунет. В ТОП-10 площадок входят всего 2 локальных ресурса — TUT.By и Onliner.by, однако они успешно конкурируют с российскими площадками за рекламные бюджеты, добавляют в Vi Минск. Onliner.by агрегирует абсолютную долю рынка classified.

Итак, крупнейшие ресурсы белорусского интернета, согласно исследованиям Gemius Audience: Google.com, Vk.com, Mail.ru, Yandex.by, TUT.BY, YouTube.com, Onliner.by, Odnoklassniki.ru, Ru.Wikipedia.org и Aliexpress.com.

Рекламные форматы

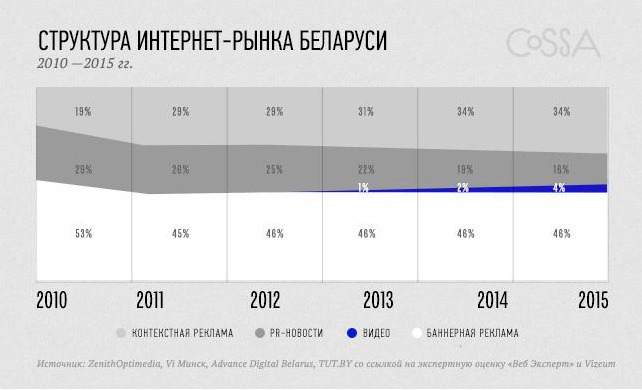

Баннеры генерируют львиную долю интернет-рынка. Третий год подряд они занимают 46% от всего объема, согласно экспертной оценке Vi Минск, в 2015 году ожидается такой же показатель. Контекст с каждым годом наращивает свою долю: он увеличился с 19% в 2010 году до 33% в 2014 году, ожидается его дальнейший рост. Главная особенность белорусского digital — большая доля PR-новостей или «джинсы», которая занимает около 20% рынка, но она будет снижаться и в 2015 году составит 16%, прогнозирует Vi Минск.

До 2013—2014 гг. структуре интернет-рынка практически не были видны затраты на видео и инструментарий мобильного сегмента интернет. С приходом новых специализирующихся на данных каналах игроков эти ниши стали заметнее. Если в 2013 году у видеорекламы был 1% от всего объема digital, то в 2014 году он составит 2%, у мобильной рекламы — 0,3% и 1% соответственно, дают оценку Vondel Digital, TUT.BY и WebExpert.

Vi Минск: «Ожидаем выхода на рынок Procter и Unilever»

|

|

Кирилл Лащенко

Руководитель отдела интернет-рекламы Vi Минск |

«Мы продаем 23 ресурса — микс российских охватных ресурсов (большая белорусская аудитория) и локальных белорусских. На многие белорусские ресурсы „переносим“ медийный опыт российских площадок: форматы, баннерокрутилки и т. д. Рынок растет и развивается, достаточно „продвинутый“ в плане инструментов для медиапланирования и аудита кампаний относительно других медиа в Беларуси. На рынке высокая конкуренция за бюджеты — присутствуют как локальные (TUT.BY, Onliner.by), так и российские игроки (крупнейшие — Yandex, Mail и др.). Основные затраты в интернете приходятся на долю локальных рекламодателей. Ожидаем выхода на рынок Procter (Procter & Gamble — прим.) и Unilever, которые явно поднимут конкурентную среду».

Ценовая политика

Основная модель продаж — CPM (цена за 1000 показов). Для digital-рынка Беларуси характерны низкие скидки для рекламодателей: средняя скидка составляет 8–12%, отмечают в Vi Минск.

При сравнении показателей CPM в Беларуси и России можно сделать вывод о высокой разнице в стоимости баннерной рекламы, утверждают аналитики J’son & Partners Consulting. Средний диапазон размещения баннерной рекламы в Беларуси порядка $0,8–$2 за 1000 кликов, в РФ — $20, что может быть связано как с охватом рынка, так и с общим уровнем доходов предприятий и населения.

Advance Digital ADV Belarus: «ТВ дешевле интернета на 50%»

|

|

Александр Будник

CEO Advance Digital ADV Belarus |

«Digital в общем объеме рекламного рынка в 2014 году занимает около 12,6% против прогнозных 25% в России. Серьезный перевес доли традиционных медиа (87,4%) формируется низкими ценами на ТВ и недостаточно развитой аналитической базой для прозрачной и адекватной оценки эффективного CPT различных носителей. ТВ дешевле интернета на 50% в пересчете на CPT net. CPT — $1 на ТВ против $1,5 в интернете. Эти причины и можно назвать определенной спецификой белорусского рынка и препятствием для инвестиций в интернет крупными брендами, традиционно инвестирующих в ТВ, которые могли бы стать сильным драйвером отрасли.

В 2015 году рынок ждет новых игроков и в медийном мобайле, и в онлайн-видео, новые инструменты будут продолжать съедать долю дорожающего премиум дисплея. Для этого существует огромное количество неиспользуемого недесктопного трафика и проникновение в смартфонах/планшетах на уровне 45%. Что касается креатива в digital, то многие стали вкладывать в качественные лэндинги, крупные бренды внедряют свои глобальные программы лояльности через web, но, к сожалению, очень редко создаются полноценные локальные digital-кампании. Рынок мобильной разработки также слаб из-за недостаточного интереса рекламодателей к сегменту и высокого ценового порога из-за небольших бюджетов».

Особенности рынка

Медиа: Доминируют «личные» продажи баннерной рекламы, автоматизированные закупки (programmatic buying) пока неразвиты. На белорусском рынке пока два крупных RTB-игрока — AdWords и target.mail.ru, на долю которых приходится незначительная часть дисплея. Тормозит развитие programmatic и недоверие рекламодателей, некоторые из которых по-прежнему хотят купить рейтинг, площадку, но не аудиторию, подчеркивают в Advance Digital ADV Belarus.

Маркетинг и PR: PR-активность в digital снижается, фактом 2014 года и трендом будущего становятся performance-кампании, которые все чаще идут мимо традиционных каналов медиа к более дешевым инструментам генерации трафика. На этом сказывается и рост e-commerce, и все быстрее кочующий в digital BTL больших рекламодателей: конкурсы, рекламные игры, CRM-активности. Бюджеты получают KPI’s, где стоимость клика важнее viewability, соответственно, минимизируя риски, они идут в управляемые PPC-каналы, утверждают в Advance Digital ADV Belarus. По-прежнему остается актуальной разработка и поддержка брендовых платформ в соцмедиа, разработка онлайн-кампаний в поддержку сезонных активностей и запуска новых продуктов и услуг, добавляют в местных агентствах.

Креатив: Креативные тендеры чаще всего выигрывают специализированные digital-агентства, которых на рынке не так много. Международные бренды специально для белорусского рынка создают креатив крайне редко, в основном используют адаптации. Ощущается недостаток полноценных digital-кампаний.

GETBOB Digital Agency: «В Беларуси сложно расти в нишевых сегментах»

|

|

Илья Кухарев

Креативный директор белорусского агентства GETBOB Digital Agency |

«Жесткие бюджетные ограничения и низкий уровень допустимого риска — это наша реальность на протяжении последнего времени. Хотя формально рынок демонстрирует рост, в такой среде всем игрокам сложнее идти на рискованные креативные идеи и инновационные механики, что, конечно, сказывается на общем уровне digital-решений. Чувствуется также недостаток качественных кадров в сфере. Многие компании испытывают серьезный дефицит профессионалов как на стороне агентств, так и на стороне клиентов. Это не может не сказываться на общем качестве digital-услуг на рынке, начиная с постановки задач, понимания необходимости того или иного инструмента, формирования ожиданий, заканчивая качеством исполнения и оценкой эффективности.

На сегодняшний момент подавляющий процент рекламной активности в сфере digital приходится на стандартное медиаразмещение. В этом сегменте уверенно себя чувствуют сетевые агентства, которые в силу имеющихся объемов и зачастую простых задач по „адаптации рекламных материалов для Internet“ пребывают в зоне комфорта и до последнего времени не сильно стремились развивать свой продукт за пределы медиа.

Что касается стратегическо-креативной и продакшен-экспертизы, то здесь ситуация иная: есть несколько преимущественно локальных игроков, способных предложить качественный уровень подобных решений. Оставшаяся от медиа ниша сравнительно невелика, в ней постоянно появляются новые небольшие компании, претендующие на звание интерактивных и digital-агентств. Это, конечно, создает определенное „ценовое“ давление на рынок, но реального распределения сил не меняет: крупные клиенты не готовы экспериментировать с новыми компаниями без репутации, поэтому в тендерах встречаются все те же известные лица. В целом в Беларуси сложно расти в нишевых сегментах из-за небольших размеров рынка, поэтому многие агентства вынужденно идут по пути развития экспорта услуг в соседние и не очень страны: Россию, Украину, Казахстан, — или расширения комплекса услуг в сторону интегрированной экспертизы, выходя за рамки digital-коммуникаций».

Инвестиционная привлекательность

Инвестиции в белорусскую интернет-рекламу на одного пользователя год от года растут, однако пока очень малы по сравнению с другими европейскими странами. В 2012 году этот показатель равнялся $2,2. Для сравнения на Украине — $10,79, в России — $31,59. По итогам 2014 года инвестиции на одного интернет-пользователя в Беларуси достигнут $3,9, в 2015 году — $4,4 (TUT.BY со ссылкой на различные источники). Digital-рынок Беларуси дает простор для инвестиционных вложений, делают вывод эксперты J’son & Partners Consulting.

«МТС Беларусь»: «Наиболее эффективна и прозрачна медийная реклама»

|

|

Юлия Гниломедова

Начальник управления маркетинга и коммуникаций «МТС Беларусь» |

«Мы всегда пристально следим за изменениями конъюнктуры рынка и сейчас видим, что аудитория белорусского интернета замедлила свой рост. Даже фактор увеличения среднесуточной аудитории сайтов не гарантирует значительного охвата новых уникальных пользователей. Поэтому на первый план выходит оптимизация пленнинга и анализ прошедших кампаний, а не покупка дополнительного объема инвентаря. Мы рассчитываем, что данная особенность отечественного рынка не останется без внимания ключевых площадок и сейлз-хаусов при формировании годовых бюджетов.

На данном этапе для нас с точки зрения окупаемости затрат наиболее эффективна и прозрачна медийная реклама. Вместе с тем, необходимо отметить, что все большую популярность набирают нестандартные форматы размещения. „МТС“ как крупнейший мобильный оператор Беларуси фиксирует постоянный рост мобильного трафика. И этот рост существенно меняет рынок интернет-рекламы: увеличивается объем мобильной интернет-рекламы и рекламы в приложениях».

Перспективы

Несмотря на то, что интернет в Беларуси достиг уровня второго медиа после ТВ по объему рекламных денег, digital находится на низком старте. Ощущается недостаток бюджетов транснациональных гигантов и крупных западных и азиатских компаний.

Реклама размещается в первую очередь на российских сайтах, доля локальных игроков — как площадок, так и селлеров и агентств — невелика, что говорит о незаполненности местного рынка. Кроме того, есть и вовсе свободные ниши — это онлайн-видео, мобильная реклама и автоматизированные закупки рекламы (включая RTB). Таким образом, белорусский рынок открыт для инвестиций и новых игроков, которые могли бы помимо всего прочего предложить качественный инструментарий — начинающие свое развитие ниши пока никак не измеряются и не анализируются.

Большая часть рекламной активности в сфере digital приходится на стандартное медиаразмещение, креатив и продакшен развивается медленно из-за небольшого спроса на локальные кампании со стороны рекламодателей и «засилья» сетевых агентств. Они сосредотачивают в своих руках большую часть рекламных денег в сфере digital-услуг, поэтому соседние рынки интересуют местные агентства больше, нежели свой собственный.

Ссылка по теме: Digital-рынки (все выпуски)